储户爱买的大额存单,大行收紧额度了

收藏

收藏

- 复制链接

- 微信扫一扫

昔日紧俏的银行大额存单正在走向分化。

近日,“招商银行 停发3年期以上大额存单”的消息引发市场关注。时代财经注意到,目前部分国有行、股份行虽仍有中长期大额存单在售,但其中不少额度均已告急。

停发3年期以上大额存单”的消息引发市场关注。时代财经注意到,目前部分国有行、股份行虽仍有中长期大额存单在售,但其中不少额度均已告急。

不过,部分背负揽储压力的中小银行却在“逆势上新”。

4月16日,湖南宁乡农商银行 在其官方公众号上公告,该行自4月17日起发售存期三年、起存额为20万元的大额存单,年利率达2.65%。

在其官方公众号上公告,该行自4月17日起发售存期三年、起存额为20万元的大额存单,年利率达2.65%。

除湖南宁乡农商银行外,目前有多地的部分中小银行仍在新发大额存单产品,主要为城农商行和民营银行。

对储户来说,大额存单产品仍颇具吸引力。

“今天最后一天,大额存单利率被我赶上了,明天就降到2.7%了。”4月16日,来自四川的林女士赶上了当地一家城商行降息前的“末班车”,以3.2%的利率存入了一笔3年期、40万元大额定期存款。“现在好多银行3~5年(存款)的都没有了,想找利率高的更是屈指可数。”林女士说。

仍有5年期大额存单年利率超3%

近日,“招商银行不再新发3年期、5年期大额存单”的消息引发市场关注。招行 方面回应媒体称,并非停发大额存单,只是3年期、5年期额度有限,目前限额供应。

方面回应媒体称,并非停发大额存单,只是3年期、5年期额度有限,目前限额供应。

4月16日,时代财经咨询了招商银行一位客户经理,其表示,“现在3年期、5年期的存款暂时没有了。”不过该经理同时介绍,目前招行的3年期、1000元起存的“享定存”存款产品还有额度,年化利率可达2.6%,每个月可以预约5万元的额度,预约后方可购买。

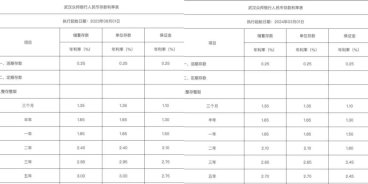

国有行方面,工商银行 银行APP显示,该行3年期大额存单年利率为2.35%,其中300万起存的额度充足,20万起存的额度已售罄;中国银行

银行APP显示,该行3年期大额存单年利率为2.35%,其中300万起存的额度充足,20万起存的额度已售罄;中国银行 、农业银行

、农业银行 均仅有3年期产品,利率为2.35%,且已因剩余额度不足无法购买。农业银行还公告称,于4月1日~4月30日发行两期年利率为2.35%的3年期大额存单,起点金额分别为20万元、100万元。

均仅有3年期产品,利率为2.35%,且已因剩余额度不足无法购买。农业银行还公告称,于4月1日~4月30日发行两期年利率为2.35%的3年期大额存单,起点金额分别为20万元、100万元。

建设银行 APP显示,目前该行在售的大额存单产品包括6个月、1年期、2年期和3年期,均为20万元起存,其中3年期利率为2.35%,暂未提示额度不足。

APP显示,目前该行在售的大额存单产品包括6个月、1年期、2年期和3年期,均为20万元起存,其中3年期利率为2.35%,暂未提示额度不足。

与此同时,有股份行力推3年期大额存单。4月15日,渤海银行 在官方公众号上公告,该行20万元起存、50万元起存的3年期大额存单年利率分别为2.65%、2.70%。该行同日宣布调整人民币个人通知存款产品利率,“一天通知存款+”的执行利率调整后为0.8%。

在官方公众号上公告,该行20万元起存、50万元起存的3年期大额存单年利率分别为2.65%、2.70%。该行同日宣布调整人民币个人通知存款产品利率,“一天通知存款+”的执行利率调整后为0.8%。

在大行收紧大额存单的同时,有不少地方中小银行“逆势上新”。

据时代财经梳理,目前多地部分银行仍在新发大额存单产品,主要为城农商行和民营银行。

根据湖南宁乡农商银行公告,该行自4月17日起发售存期三年、起存额为20万元的大额存单,年利率达2.65%。当日,时代财经致电宁乡农商银行一支行,该行工作人员表示,“现在只有大额存单能达到2.65%的利率,其他普通的(存款)最多只有2.45%,要存的话要早点来存,额度有限。”

4月12日,江苏无锡锡商银行在其官方公众号上宣布,该行1年期、3年期、5年期大额存单正在发售,年利率分别为2.20%、3%、2.90%,其中3年期、5年期利率出现“倒挂”。在上述产品中,除1年期产品不支持转让外,其他产品90天后均可转让,利率有效期至2024年4月30日。

另据东莞银行4月7日在其官方平台披露,该行起存金额20万元、3年期的大额存单的到期年利率达3.10%。且“可转让、可提前支取”。不过该行同时表示,上述利率为定制产品,仅限30天内行外资金转入达标的客户购买。

多家大行去年定期存款增速超20%

多家大行压缩中长期大额存单额度,与银行业整体息差持续下行不无关系。

据国家金融监督管理总局数据,截至2023年四季度,我国商业银行净息差从一季度末的1.74%下降至四季度末的1.69%,首次跌破1.7%关口。

但在存款利率已多次调降的背景之下,居民仍选择储蓄。央行发布的数据显示,2024年一季度,我国人民币存款增加11.24万亿元,其中住户存款增加了8.56万亿元。

反映在银行年报中,则是存款成本的不断上行。

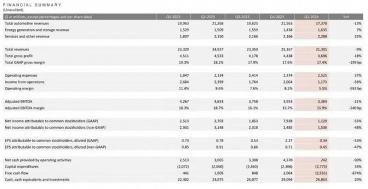

年报显示,截至2023年末,工商银行、农业银行、建设银行、中国银行存款总额分别为335211.74亿元、288984.68亿元、276540.11亿元、229070.50亿元,分别同比增加12.2%、15.0%、10.52%、13.39%。

就利息支出而言,中国银行压力较大。2023年,中国银行客户存款利息支出4508.51亿元,同比增长高达44.54%。客户存款平均利率达到2.09%,较2022年的1.65%上升44个基点。

2023年,工商银行存款利息支出5896.88亿元,同比增长22.8%,平均付息率较2022年的1.75%上升14个基点达到1.89%。

对比来看,建设银行、农业银行的吸收存款平均成本率分别同比上升4个基点、0.8个基点。

招行年报也显示,2023年客户存款利息支出1288.09亿元,同比增长21.71%。

居民存款意愿不断上升,存款定期化趋势尤为明显。2023年,工商银行定期存款增加41761.47亿元,增长27.6%;活期存款减少6171.11亿元,下降4.4%。业务类型来看,工商银行个人存款中,定期存款、活期存款的占比分别达到31.3%、18.1%。

此外,2023年建设银行的活期存款增速也超过20%。其年报数据显示,2023年,建设银行境内定期存款14.70万亿元,较上年增长21.25%,在该行境内存款中的占比已上升至55.01%。

股份行方面,据招商银行2023年年报披露,该行零售定期存款、零售活期存款分别同比增长48.58%、-7.75%。该行在年报中称,受客户风险偏好下降,企业资金活化不足影响,客户投资定期存款产品需求高企,活期占比有所下降。

近期,已有不少银行明确表态将管控中长期存款、压降负债成本。

邮储银行 行长刘建军在该行4月2日举办的业绩发布会上表示,通过强化财富管理、AUM的综合考核让客户留存更多活期存款,设法提高活期存款占比,并对中长期存款进行一定管控。

行长刘建军在该行4月2日举办的业绩发布会上表示,通过强化财富管理、AUM的综合考核让客户留存更多活期存款,设法提高活期存款占比,并对中长期存款进行一定管控。

工商银行也在年报中提到,该行境内人民币存款付息率稳中有降,目前新吸收定期存款利率同比已明显下降。