背靠腾讯,微众银行最近也很烦恼

收藏

收藏

- 复制链接

- 微信扫一扫

近期,一家位于东部地区的小银行决定退出与微众银行 合作的「微粒贷联合贷」业务。

合作的「微粒贷联合贷」业务。

和大多数银行一样,该银行与微众银行合作联合贷业务开始于2018年,彼时微粒贷联合贷业务发展如火如荼,很多银行依靠与微众银行合作“微粒贷联合贷”个人贷款业务规模暴涨。那时候,监管关于联合贷出资比例要求还未出台,大多数合作银行和微众银行的出资比例是99%:1%,该银行也是如此,此后出资比例又调整为90%:10%。

2021年12月,银保监会《关于进一步规范商业银行互联网贷款业务的通知》中提到, 商业银行与合作机构共同出资发放互联网贷款的,应严格落实出资比例区间管理要求,单笔贷款中合作方出资比例不得低于30%。

此后,该银行与微众银行在微粒贷联合贷业务中出资比例变为70%:30%。

截至2024年4月,该银行与微众银行开展联合贷业务已经超5年时间,巅峰时期,该项业务余额约20亿。

20亿的余额放在整个消费金融市场来看,确实很小,甚至不敌一些头部助贷平台一个多月的余额新增。 (比如:奇富科技2023年一年余额新增230亿元,也就是平均每月新增余额19亿元) 不过,对于一家千亿资产出头的银行而言,“微粒贷联合贷业务”仍然是其银行排名较为靠前的资产渠道。

退出联合贷业务的三点原因

任何银行根据自身发展,上线或者下线某项业务都不足为奇,但如果有多数银行都出现了同样的调整,背后原因也值得关注,甚至也折射出某种市场趋势。

据上述银行的相关人士透露,退出微粒贷联合贷业务的并不只是其一家,也有其他银行因为各种因素考虑,在去年和今年开启了退出之路。

总结来看,这两年,合作银行退出与微众银行的“微粒贷联合贷”业务合作,大概有三点原因:

一、风险在攀升

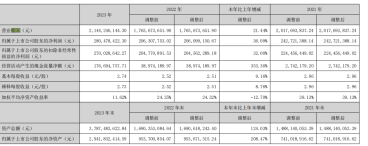

近两年,宏观经济增速放缓,银行业风险攀升已经是行业共识。微众银行2023年财报还未披露,其2023年上半年的不良率是1.47%,与2022年末持平,并无变化,拨备覆盖率由2022年末的 413.99%减到2023年6月末的375.19%。

当然,微众银行作为头部民营银行,整体的风险控制是处于行业领先水平。但当前真实的资产质量与过去几年的资产质量相比,很难说还是维持原状。

一个小的变化,此前「一只互金鹅」在相关文章中也提到过——微众银行行长在去年12月接受媒体采访时曾言:微众银行一直没有网点,但如今不再去刻意追求完全的自助。基于服务客群的差异化需求,需要适当的人工服务介入。

如果一向追求互联网大数据风控的产品开始介入人工审批,在一定程度上也可以说明其原来的业务风险出现了一些变化,100%的大数据风控也没那么好用了,必须要介入一定程度的人工审批确保控制风险。

二、依靠头部银行,已经不是一门好生意

市场主流的联合贷业务合作,基本上都是合作银行按比例出资,其中风险成本部分按照出资比例承担,收入部分则是享受出资部分带来的利息收益,不过需要按照实收利息向核心银行支付一定比例的“平台费”。

如果当前联合贷业务风险攀升,合作银行的收入就会大打折扣。本身中小银行的资金成本就更高,在此业务中还要承担越来越高的风险成本,确实已经不是一门好生意。

三、监管越来越严格

近些年,监管的很多文件都曾提到,希望地方法人银行服务当地客户。

2021年银保监会《规范商业银行互联网贷款业务的通知》第五条提到:严控跨地域经营。地方法人银行开展互联网贷款业务的,应服务于当地客户,不得跨注册地辖区开展互联网贷款业务。无实体经营网点、业务主要在线上开展,且符合银保监会其他规定条件的除外。

城商行、农商行,以及没有互联网银行业务资质的民营银行在进行的互联网贷款业务颇为敏感。

2023年1月,宁波银行 就曾因违规开展异地互联网贷款业务、互联网贷款业务整改不到位等原因被监管处罚220万元。

就曾因违规开展异地互联网贷款业务、互联网贷款业务整改不到位等原因被监管处罚220万元。

敲重点:异地互联网贷款业务。

前述退出“微粒贷联合贷”业务的银行相关人士坦言,最近两年,所在地监管已经多次强调属地展业,并开始排查相关的互联网贷款业务是否有跨区域经营的问题。

虽然在联合贷业务中,区分客户所在地域,再将资产匹配给客户所在地的合作银行这件事并不难。

但在实际操作中,可能会出现某个地区客户较少,或者客户的风险资质与所在地合作银行风险偏好存在差异等问题,就会导致资产匹配不均衡。

城商行、农商行、没有互联网银行业务资质的民营银行,要保证落实服务当地客户,保证合规经营,在互联网贷款业务中其实很难。

微众银行的烦恼

难的可能不仅是地方法人银行。

微众银行应该更难。

近期,接近微众银行的市场人士向「一只互金鹅」透露,微粒贷在今年一季度末的余额相较于年初有所减少,减少余额超200亿元。

可以想象,一季度的消费贷市场,仍然不容乐观。

一般银行贷款余额减少原因很多,可能是银行考虑到资本充足率的要求,阶段性限制贷款规模增长。

刚刚过去的3月,微众银行变更注册资本为39.182亿元。在此之前,微众银行的注册资本为38.5亿元。

不过,这个环境下大概率的原因,或许是如上所述目前宏观经济发展不及预期,大部分借款客户的财务状况较差,偿还贷款能力减弱,银行风险上升。银行为了风险控制考虑而减少贷款投放,特别是在观察到贷款违约率上升时,因此,余额也会下降。

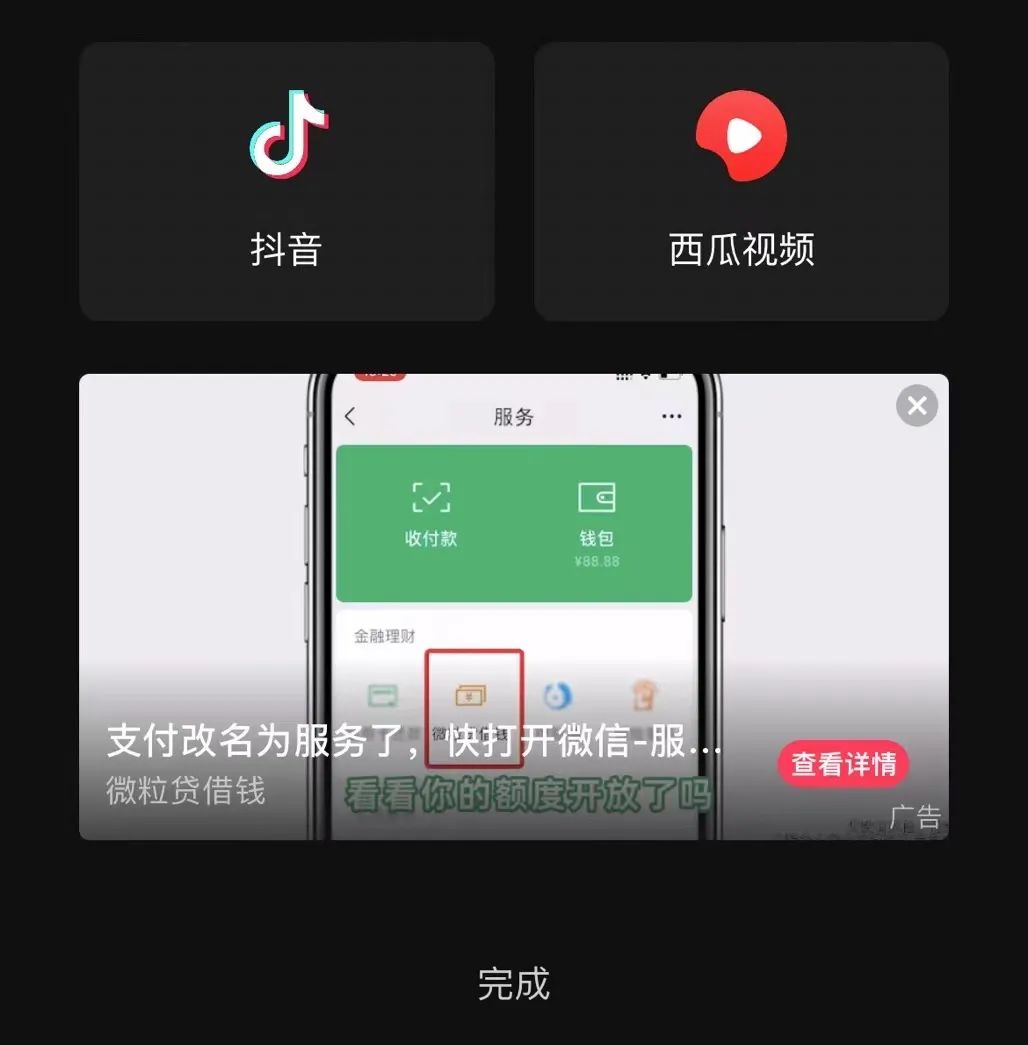

另一个有趣的现象是:近期,「一只互金鹅」也发现微粒贷已经开始寻找第三方流量合作,并且在第三方APP开始为微粒贷导流。

(截图来自:剪映APP )

一直以来,背靠微信超13亿月活用户,微粒贷独享「微信服务」的黄金位置羡煞旁人。不过,从另一个角度来看,这也是对单一渠道的高度依赖。

毫无疑问,微粒贷应该也陷入了流量焦虑。

更加值得注意的是,如今,数据安全方面的监管越来越严格。

微信或者QQ可以看作是微众银行的第三方合作平台。

2017年时,腾讯 相关工作人员曾公开表示:“腾讯积累了非常多不同场景的用户数据,包括每个用户的 社交关系、支付行为、过往的还款能力 等。腾讯云

相关工作人员曾公开表示:“腾讯积累了非常多不同场景的用户数据,包括每个用户的 社交关系、支付行为、过往的还款能力 等。腾讯云 与微众银行微粒贷团队合作,通过一系列丰富的数据和算法建模,支持微众银行微粒贷产品做到精准风控管理,极大的降低微粒贷的逾期率和坏账率。”

与微众银行微粒贷团队合作,通过一系列丰富的数据和算法建模,支持微众银行微粒贷产品做到精准风控管理,极大的降低微粒贷的逾期率和坏账率。”

那么,如今微粒贷调用微信或者QQ这些外部三方数据也应该通过征信机构进行“断直连”?

合作方退出、风险上升、流量焦虑......头部平台烦恼多多,其他平台的境遇是否更加堪忧?

本文来自微信公众号“一只互金鹅”(ID:xiaohuihui-0077),作者:小慧吖,36氪经授权发布。